河北衡水有两个特产,一个是学校,另一个是老白干酒。衡水中学以升学率高全国闻名,老白干酒以 “醇香清雅、甘冽丰柔”的特点被人所熟知。

近2年,老白干酒一直对外强调 “1915年,巴拿马万国博览会,甲等金奖白酒不是酱香酒,而是老白干”。

此外,还相继收购整合承德乾隆醉(板城烧锅酒)、文王酿酒(文王贡酒)、曲阜孔府家(孔府家酒)以及湖南武陵(武陵酒)四大地方酒,形成横跨老白干香型、浓香型以及酱香型多香型品种分布的产品格局。

老白干想要进军高端市场并谋求进一步发展的野心已经昭然若揭。不过,尴尬的是“努力”的老白干酒始终没有取得优异的成绩,在此前公布的一季报中更是业绩排名垫底。

业绩排名倒数

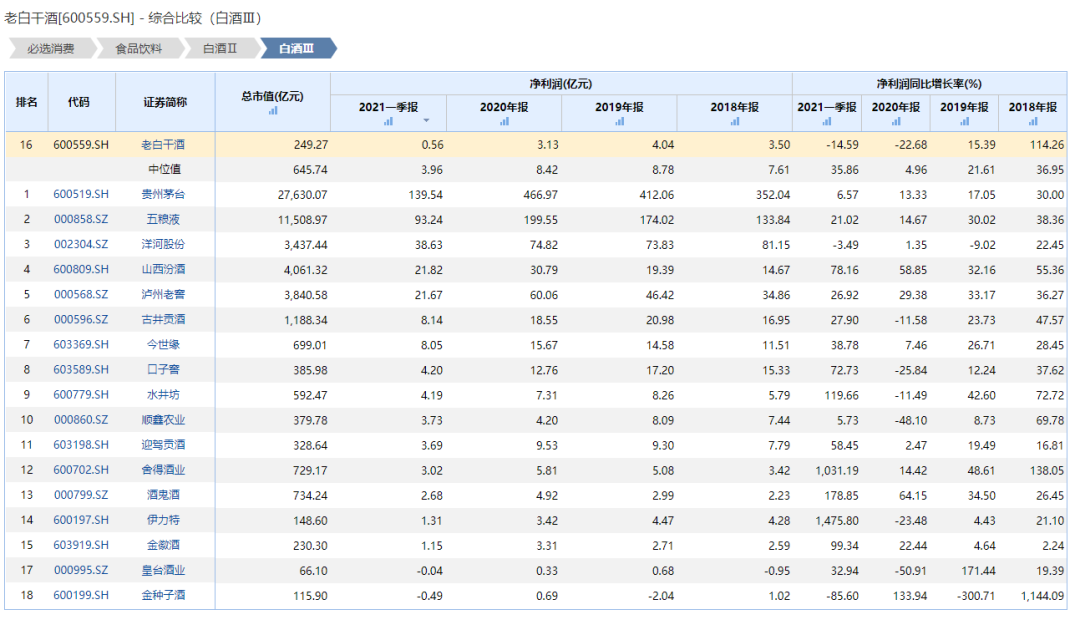

据财报数据显示,老白干酒2020年公司实现营业总收入36亿,同比下降10.7%;实现归母净利润3.1亿,同比下降22.7%;2021年一季度公司实现营业收入7.54亿元,同比下降0.26%;实现净利润5614.52万元,同比下降14.59%。

从行业角度来看,老白干的业绩有些难看。根据中国酒业协会发布的数据,2020年我国白酒企业销售同比增长4.61%,利润同比增长13.35%,在白酒市场大环境上涨的情况下,老白干的营业收入和利润却出现了逆势下滑。

目前,A股共有18家白酒上市公司,以2020年年报来看,老白干酒净利润3.13亿元排名倒数第3位,净利润同比增长-22.68%排名倒数第5位。以今年一季报来看,老白干酒净利润0.56亿元排名倒数第3位,净利润同比增长-22.68%排名第2位。

针对收入和利润下滑的原因,老白干官方回应有两点:一是报告期内受新冠疫情影响,餐饮、聚会取消,白酒销售终端受阻;二是安徽文王近年来业绩一直未达预期,经对安徽文王资产组进行商誉减值评估测试,商誉减值 2426.42万元。

河北大本营失守

老白干酒将业绩下滑归罪于外部因素显然并不客观,从财报数据上来看企业面临较多问题。

首先,市场扩张乏力。老白干酒目前拥有衡水老白干、十八酒坊、乾隆醉、板城烧锅酒、文王贡、孔府家宴、武陵酒等多个品种,涵盖了老白干香型、酱香型以及浓香型三大类型,地域横跨河北、山东、安徽、湖南四个省份,覆盖人口超过3亿人。

老白干酒拥有的品牌尽管不是一线品牌,但也属于地方名酒,拥有相对巩固的群众基础,但看似拥有无限可能的老白干酒却并没能有效整合资源。

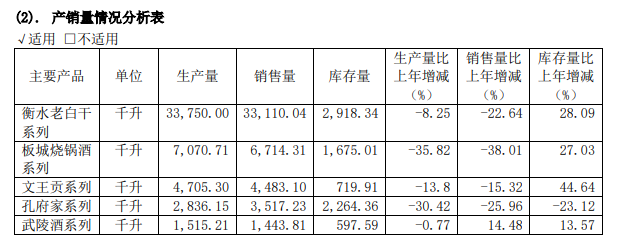

据财报数据显示,在经历2019年短暂风光之后,2020年老白干酒旗下系列品牌仅武陵酒销量略有提升之外,其他悉数溃败。老白干酒的头牌产品老白干系列酒销售量萎缩22.64%,板城烧锅酒系列销售量萎缩35.82%,文王贡系列销售量萎缩15.32%,孔府家系列销售量萎缩25.96%。

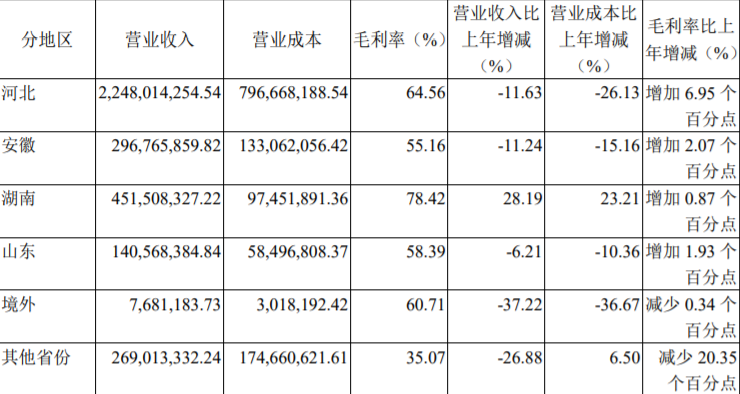

值得关注的是,老白干酒的大本营河北市场也失守。根据公司2020年报数据统计,老白干酒在分地区销量统计榜上,只有湖南一省的营收相比去年为正,其他省份均为负增长。

据有关数据显示,在河北省营业收入22.48亿元,相比去年降幅达11.63%。河北省的整体白酒市场规模超过200亿人民币,而老白干酒的市场占比仅为十分之一。

老白干酒对收购资产整合不力的另一个体现则是品控不力。今年1月份,老白干酒旗下的孔府家酒被执法部门查出“甜蜜素”超标,这不仅直接重创公司股价,或也可能造成今年公司业绩的进一步下滑。

公司董事长刘彦龙曾提出过“称霸河北,名震全国”的短期发展目标,现如今这句口号也成了一句空谈。

进军高端市场困难重重

近些年,老白干酒在官网介绍中写着,“1915年,巴拿马万国博览会,甲等金奖白酒不是酱香酒,而是老白干”。老白干酒试图模仿“老大哥”贵州茅台的招式来包装自己进军高端市场的野心昭然若揭。

但是尴尬的是,老白干在高端化道路走的非常艰难,毛利率尽管有所提升,但是销量却在持续下滑。

据财报数据显示,近3年衡水老白干系列酒毛利率由58.45%上升至61.91%,但销售收入却从22.98亿元下降至20.12亿元。此外,衡水老白干系列酒销量也出现明显下滑,2018-2020年销量分别为47,242.59 千升、42,797.28千升和33,110.04千升,销售量同比下降-4.99%、-9.41%和-22.64%。

据老白干酒年报,公司对低、中、高档酒的价位分别为40 元以下(含 40 元)为低档产品,40 元至100 元(含100 元)为中档产品,100 元以上为高档产品,三类酒产品中只有高档酒的销售收入实现了同比增长,其余两类均有较大幅度的收入下滑。

虽然老白干酒对于白酒档次的定价存在较大争议,但也暴露出其真正实力,老白干酒100元以下产品收入占比高达52.41%。

在神仙打架的国内高端白酒市场里,前有茅台、五粮液等龙头企业,后有泸州老窖、洋河、汾酒等强二线品牌,对于老白干来说,杀出一条血路着实不容易。

当然,老白干酒对行业发展趋势有非常清晰的认识,也感受到存量市场的竞争压力。老白干酒在财报中写到,白酒行业进入存量发展时代,格局分化明显,具有产品、品牌、渠道优势的企业在竞争中取得较好发展;在产业结构调整、消费升级的大趋势下,行业并购整合加快。未来,具有优质白酒产能和及时进行营销转型发展的企业,将在“十四五”新的白酒格局中获得发展机会。

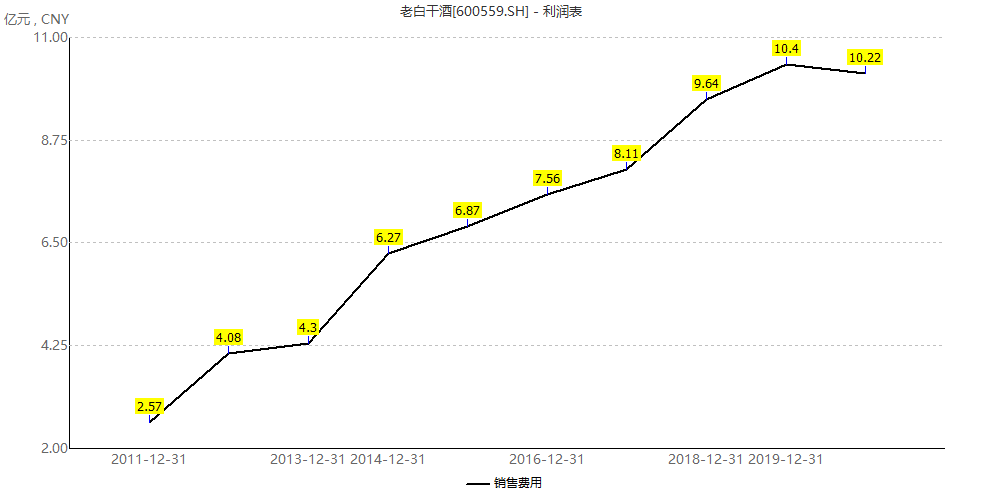

此外,老白干酒也在努力塑造品牌,销售费用始终处于高位。近3年销售费用分别为9.64亿元、10.4亿元和10.22亿元,销售占比分别为26.91%、25.80%和28.42%。今年一季度,老白干酒销售费用2.46亿元,占比高达32.59%。

不过,就像大家所看到的,努力的老白干酒并没有换来业绩好转,在一季度排名倒数。

机构撤离老白干酒

近几年的资本市场,白酒股凭借出色的业绩和夸张的涨幅已经成为A股的“信仰”,我们熟知的张坤、萧楠、王宗合和刘彦春等明星基金经理们也因为重仓白酒股赚的盆满锅满。

从持仓数据来看,基金经理虽然钟情白酒行业,但也并非对行业内所有公司“雨露均沾”。如贵州茅台、五粮液、泸州老窖和山西汾河等行业内的“优等生”,机构较为偏爱,而老白干酒、皇台酒业、金种子酒、伊力特、金徽酒和迎驾贡酒等“差生”,机构并未表现出太大热情。

据wind数据显示,2021年1季报中仅出现招商中证白酒和万家战略发展两只基金产品配置,其中招商中证白酒为指数基金,这也就意味着大量配置老白干酒的主动型基金产品仅万家战略发展一只。

而最后一位出现在老白干酒十大流通股东里的明星基金经理,是兴业全球基金的代表人物谢治宇,曾在2018年参与老白干酒配售,不过在今年初解禁之后已经大幅减仓,而这也或许也代表了机构对于老白干的态度。

文/高兴、醉漓

营业执照公示信息

营业执照公示信息