上海清算所近期发布的消息显示,建发股份拟发行2020年度第一期超短融资券,金额为10亿元,发行期限270天。

据了解,建发股份共拟注册100亿元超短期融资券,其中募集资金70亿元用于5家子公司营运资金、30亿元偿还本部有息负债。募集说明书显示,截至签署日,建发股份及其下属子公司待偿还直接债务融资余额为349.23 亿元。

在募集说明书中,建发股份提示了18条财务风险、15条经营风险和4条管理风险。在经营风险部分,建发股份提示了资产负债率较高等风险。2016-2018年末和2019年6月末,建发股份资产负债率分别为74.19%、75.05%、 74.98%和 79.52%。建发股份表示,较高的杠杆率对公司的经营带来了一定的压力,并对公司的债务偿还能力造成一定的影响。

2016-2018年及2019年1-6月,建发股份经营活动产生的净现金流分别为-48.40亿元、-185.88亿元、47.80亿元和-28.04亿元。公司经营性现金流波动较大,主要受供应链业务规模增长、房地产土地储备资金占用影响较大,未来经营活动现金流的不稳定将给公司的财务和经营带来一定的风险。

建发股份还提示了短期偿债压力等风险。2016-2018年末和2019年6月末,建发股份流动负债规模分别为648.59亿元、838.57亿元、1107.74亿元和1519.73亿元,占总负债比重分别为69.15%、63.74%、67.94%和72.82%。流动负债占总负债比重较大,虽然公司具有一定的盈利能力,且外部融资渠道较为畅通,但仍面临一定的短期偿债压力。

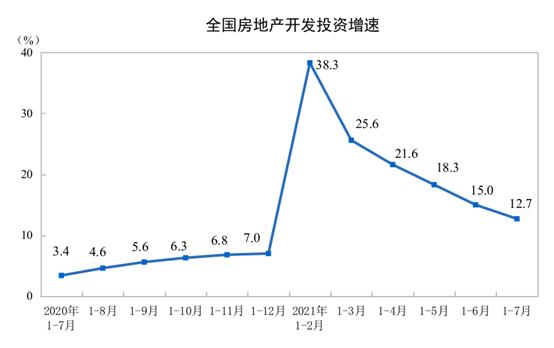

建发股份还在募集说明说中提示了“房地产业务风险”。公司表示,房地产行业周期性波动较大,具有明显的需求推动与政策导向特点,影响行业发展的因素是多方面的。前几年房地产投资需求的显著增加对房地产行业的快速升温起到了明显的推波助澜作用。在人民币持续升值和通胀预期强烈的大背景下,房地产投资需求亦非常强烈。但另一方面,在房价、地价不断攀升的双重推动下,一些主要城市的租售比已经呈现出背离态势,高房价对市场真实需求的抑制作用开始逐步显现。为抑制房价过快上涨,近年来政府房地产调控政策频出,多个地区商品房成交量出现回落,我国房地产行业再次进入调整期。房地产行业政策的调控及价格的波动,短期内会对公司房产销售回款以及后续投资的资金链造成较大的影响。

不过,中国网财经记者注意到,建发股份旗下的房地产业务正在追求“高周转”。资料显示,建发股份房地产开发业务的运营主体是建发房产和联发集团。克尔瑞披露的数据显示,建发房产和联发集团2019年的销售金额分别为738.5亿元和375.7亿元,在全国房地产行业中的排名分别为第49名和第74名。

建发股份2018年年报显示,建发地产和联发集团项目从拿地到开盘时间均缩短了1个月;另在2019年半年报中提到,建发房产和联发集团围绕“冲销售”、“保目标”、“抓管理”的工作方针,在保证安全有序运营的基础上,充分发挥精准、高效、灵活的优势,捕捉市场小周期,并通过加强产品力、提升服务力、促进营销力等多种措施,促进销售规模继续增长。

关键词: 债券

营业执照公示信息

营业执照公示信息