3月27日,融创中国(以下简称“融创”)披露2019年业绩。数据显示,2019年融创在实现营业收入和净利润的快速增长的同时,保证了现金流动性的充裕并改善了负债结构。而优质的土地储备,则为公司后续增长空间提供了保证。

业绩持续释放盈利能力显著改善

财务报告显示,2019年,融创业绩持续释放,盈利能力显著改善。数据显示,2019年公司实现营业收入1693.2亿元,同比增长35.7%;实现归母净利润260.3亿元,同比增长57.1%,超出预期,对应当前股本的EPS为5.60元/股。董事会拟宣派末期股息每股人民币1.232元。

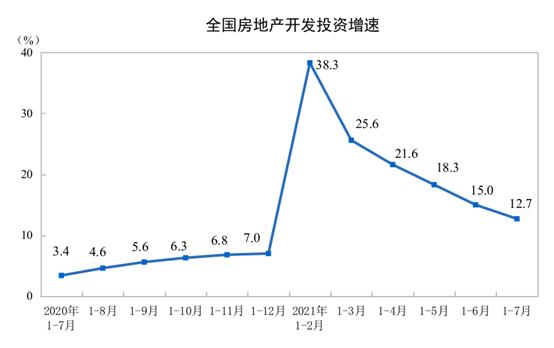

融创的营收快速增长主要得益于销售规模的快速增长。2019年公司实现合同销售额5562亿元、合同销售面积3828.5万平方米,分别同比增长21%、25%,在充足高质量的可售资源及市场领先的高质量产品能力的支持下,公司销售规模近几年快速扩张,2017年至2019年销售额年复合增速达到24%,行业排名稳定第四。

从利润数据来看,2019年融创净利创下了历史新高。毛利达414.1亿元,同比增长约33%;实现归母净利润260.3亿元,同比增长57%;公司拥有人应占每股基本盈利达5.99元,同比增长约58%;预计每股分红达1.232元,同比增长49%,持续回报股东;净资产收益率同比提升了4.3个百分点至37.2%,继续保持了稳定的盈利能力。从利润率来看,2019年融创净利率明显提升,三费率有所改善。毛利率、净利率、归母净利润率分别为24.5%、16.6%、15.4%。三费率有所改善,2019年三费率合计10.7%,较2018年下降了0.4个百分点。净利率与归母净利润率与2018年相比分别提升了2.6和2.1个百分点。

现金流动性充裕负债结构改善

在业绩快速增长的同时,为了积极应对宏观经济形势的变化,融创坚持长期降杠杆目标,负债结构明显改善,现金流动性充裕。

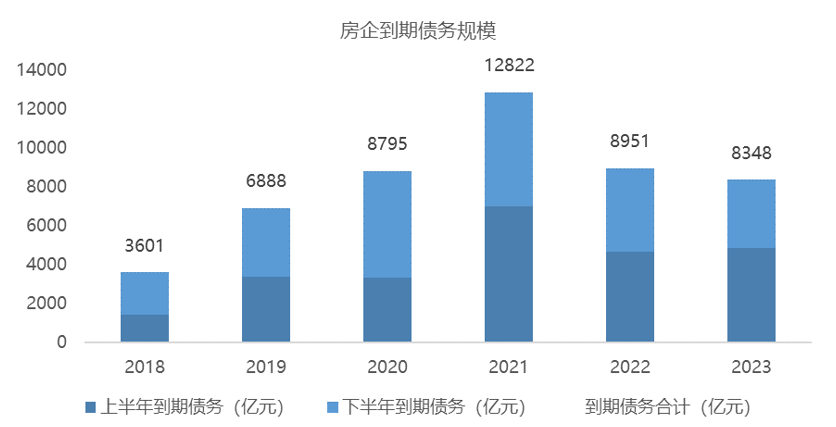

数据显示,截至2019年底,融创在手现金1257亿元,保持充裕的流动性的同时,2020年上半年预计可售货值超3400亿元,还将贡献大量经营现金流;且2020上半年无刚性到期境内外债券,未付土地款也较少。1月10日,融创以每股42.8港元配售1.87亿股,净募资80亿港元,本次配股增厚了股东权益,优化了公司的资本结构,同时,融创新发行5.4亿美元优先票据,票息仅为6.5%。3月19日,融创中国发布公告称,公司已于公开市场回购合计7860万美元的票据,分别为本金总额5,580万美元的2020年7月票据及本金总额2280万美元的2020年8月票据。

在负债结构方面,中信建投研究指出,截至 2019年底,融创负债总额为8465.6亿元,资产负债率为88.1%,较2018年下降1.7个百分点,剔除合约负债后的资产负债率为63.1%。

聚焦一二线城市核心竞争优势突出

作为龙头房企,融创最大亮点在于对市场的精准判断以及对周期的强把控能力。目前的主要精力仍然集中在房地产开发业务本身,从土地储备情况来看,公司任有足够的成长空间。

数据显示,2019年,融创以卓越的拿地能力进一步巩固了在土储方面的竞争优势。2019年以来,融创精准把握土地市场机会,获取了货值约1.34万亿元的高质量土储。截至目前,融创在手的确权土储货值高达3.07万亿元,其中货值超过82%的土储位于一二线城市。在货值高达3.07万亿元的土储中,超过60%的土储通过收并购方式获取。2019年以来获取的高质量土储中,收并购获取6741亿货值,占2019年总新增土储的50%。

截至2019年年末,公司总土地储备面积为2.34亿平方米;权益土地储备面积为1.50亿平方米,其中重庆、青岛、武汉、天津、成都、济南6个城市土地储备布局较多,合计占比超过1/3。充足的优质土地储备将有力地支持公司未来的销售表现和长期的稳健发展。

关键词: 融创

营业执照公示信息

营业执照公示信息