“房地产高速增长时代已经过去。”近期在港上市内地房企密集亮出2019年成绩单,多家房企管理层都释放出这样一个共识。在缓增长时代叠加疫情影响下,同比15%以内的规模增速是大多数房企的选择。

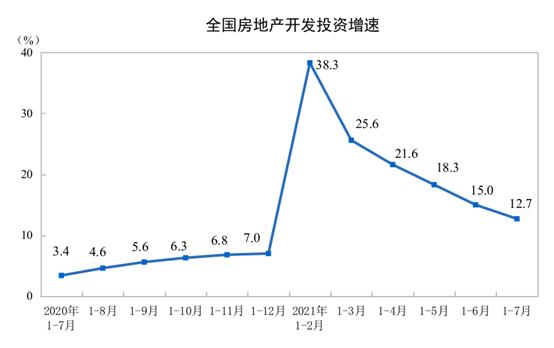

在这一战略选择指导下,今年一季度,头部房企整体放缓了投资步伐,缩减了拿地比重,反而忙于卖房子抢回款,关注现金流和利润;第二梯队房企则为了规模发展抓住窗口期拿地;还有一部分房企陷入资金困难。

克而瑞地产研究的监测数据显示,2020年一季度,百强房企平均拿地销售比降至0.28(2019年为0.37),较去年、前年都有明显下滑,百强房企投资金额门槛下降10%,且仍有近两成房企没有拿地,房企的主要精力放在“抓销售、促回款”上。

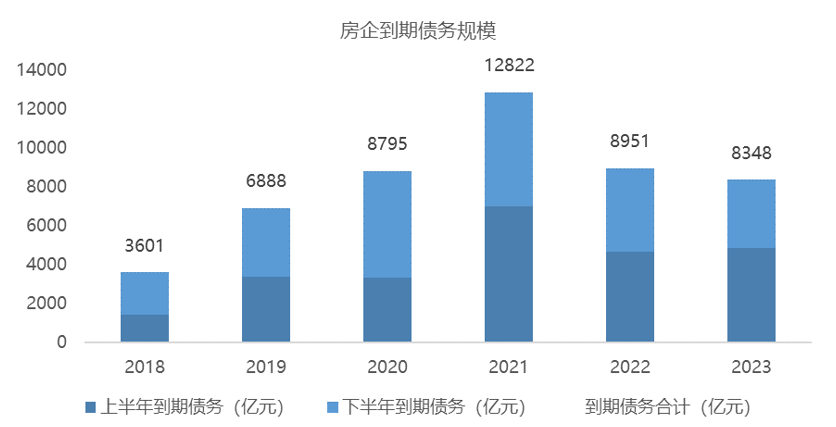

“前几年为了实现高速发展,我们每年拿出权益销售额回款的50%-60%用于拿地投资,今年将这一比重调整降至40%。”某知名房企高管向《证券日报》记者透露,相应的,今年的销售目标增速也不足15%,相比拿地规模,今年更关注销售回款,因为下半年有债务到期,在手现金不足将会失控。

头部房企放缓投资步伐

面对疫情之下的市场,处在不同发展阶段的房企有不同判断,相应的,拿地投资策略分歧也较为明显。

中国指数研究院报告显示,一季度,全国300个城市土地市场整体供求较去年同期下行,出让金同比降近两成,楼面均价增加一成,溢价率下降1个百分点。分城市来看,一线城市供求双降,北京卖地收入近673亿元居首;二线城市供应量同比缩水,成交均价基本持平;三四线城市供求量及出让金均降,均价小幅上升。

“在拿地集中度方面,龙头房企强化销售,操盘金额集中度达到49%,但新增货值集中度仅有37%,与之相反的是第二梯队企业新增货值集中度高于销售。”克而瑞方面表示,TOP10房企拿地态度最为谨慎,拿地销售比为0.22,恒大、万科、碧桂园拿地销售比均不足0.1;TOP11-TOP20房企拿地销售比达到0.47,其中绿城、招商、旭辉相对积极,第二梯队冲规模的势头依旧强劲。

“房企所处的位置、现金流状况决定了不同的战略选择,有条件冲击更高业绩目标的房企选择投入资源扩展规模。”贝壳研究院新房分析师潘浩向《证券日报》记者表示,而已经达到一定规模的企业往往“降速换挡”,一方面保持稳定增长,另一方面优化债务结构、储备优质土地资源,已确保企业长期稳健运营。

整体来看,与2019年相比,百强房企拿地金额下降23%,超过半数房企投资金额下降。TOP10中仅保利、华润、世茂拿地金额同比上涨,其余7家房企均同比下降,其中恒大、万科、融创、绿地投资金额同比降幅均在60%以上。整体跌幅最大的是销售TOP51-TOP100的企业,平均降幅接近四成。

“头部房企本身资源储备丰富,出于谨慎一季度放缓了拿地步伐。”资深房产评论员陈雷在接受《证券日报》记者采访时表示,现金相对充裕的中型房企为了扩规模,在融资相对宽松和拿地相对容易的当下加紧投资,试图开拓出弯道超车的机会。至于没有拿地的两成房企则是出于生存考虑,之前可能扩张过快导致如今现金流吃紧,抓回款才是其当前重中之重的工作。

转战一二线城市补仓

“在疫情导致销售大幅下滑,现金流趋紧之下,资金充裕、融资成本较低的国企、央企穿越周期的优势凸显。比如华润、首开、招商等一季度拿地销售比高于1,远超行业平均水平。”克而瑞方面表示,此外,在多数民企维稳现金流之下,浙系房企逆势“抢地”表现突出。典型的如绿城较去年同期增长277%,延续了投资加码的态势。

拿地战略分化之外,《证券日报》记者注意到,从拿地分布来看,集中于核心一二线和部分强三线城市,如温州虽受疫情影响严重,但房企补仓意愿依旧强烈。

“在上一轮‘去库存’的背景下,三四线城市受到了更多的关注,但从人口流动、产业布局、都市圈规划等多方面考量,一二线城市的土地资源对于房企而言长期价值更高、抵御风险能力更强,因此近两年房企特别是头部房企有明显向一二线城市转移注意力的倾向。”潘浩向《证券日报》记者如是表示。

“龙头房企更为关注核心的一二线城市土地,一季度没有急于拿地而忙于销售抓回款,也可能是出于接下来并购机会增加的考虑,不见得必须要从公开市场拿地。”同策集团首席分析师张宏伟在接受《证券日报》记者采访时表示,比如有一些激进拿地的中小房企,接下来市场恶化就会成为大型房企个别项目的并购对象。

“房企在2020年投资拿地上,一些优质地块必然在权益比例上提升,控制‘合作开发’的空间,有钱留着自己赚,而不是替别人白忙活。从当前市场特点与企业策略整体表现来看,大部分品牌房企正在回归市场基本面相对不错的一二线城市。因此,一二线城市的优质地块的投资权益必然会上升。”张宏伟向《证券日报》记者表示,“从市场预期角度来看,市场没有我们想的那么坏,到4月中旬销售回款会趋于正常,届时房企投资将会积极一些。”(本报记者 王丽新)

关键词: 房企

营业执照公示信息

营业执照公示信息