中国人民银行授权全国银行间同业拆借中心公布,2020年8月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。以上LPR在下一次发布LPR之前有效。

LPR最后转换期限临近 转还是不转?两个误区需要搞清!

8月12日五家国有大行同时发布公告,将于8月25日起对批量转换范围内的个人住房贷款,按照相关规则统一调整为LPR定价方式。公告同时明确,批量转换完成后,若对转换结果有异议,可于2020年12月31日(含)前通过相关渠道自助转回或与贷款经办行协商处理。

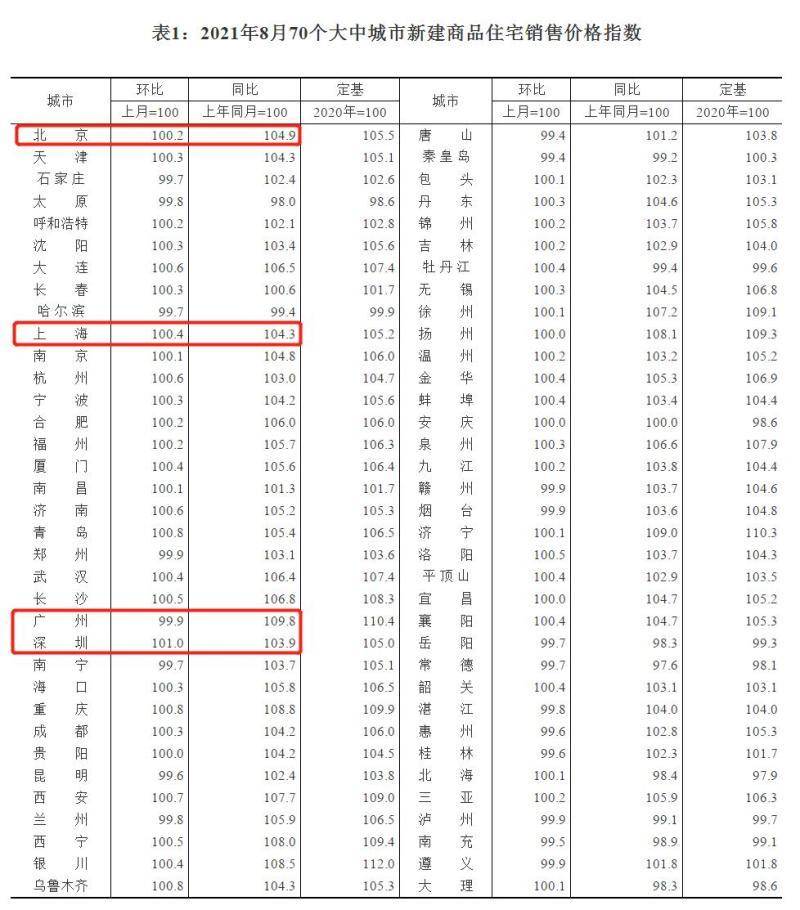

从目前的房贷利率来看,根据融360大数据研究院数据,8月首套利率已经实现8连降,一线城市中,北上深三地房贷利率均未发生变化,且各银行间在当地的房贷利率水平基本一致;但其他重点大中城市房贷利率保持平稳略有波动,但仍有12个城市的首套房贷款利率波动幅度超过5BP,苏州更是今年已累降70BP。

全国房贷利率波动趋于平缓 首套利率8连降

根据360大数据研究院最新报告显示,从目前全国房贷利率来看,走势逐渐趋于平缓,整体水平较去年同期下降22BP。

全国41个重点城市674家银行分支机构房贷利率的监测数据显示,2020年8月(数据监测期为2020年7月20日-2020年8月18日),全国首套房贷款平均利率为5.25%,环比下调1BP;二套房贷款平均利率为5.56%,环比下降2BP。

从数据也可以看出,首套利率已经实现8连降;二套利率实现9连降。

7地房贷利率上涨 苏州今年已累降70BP

从具体城市来看,融360大数据研究院报告显示,2020年8月16个城市首套房贷款利率平均水平环比下降,惠州、重庆、石家庄、苏州四城降幅超过10BP;18个城市维持上期水平不变,房贷利率上涨的城市数量增加,共7个地区。

一线城市中,北上深三地房贷利率均未发生变化,且各银行间在当地的房贷利率水平基本一致。其中,广州地区首套房利率环降1BP,二套房利率环降2BP,具体来看,有3家银行分别调低了房贷利率水平,调整之后,广州地区银行间的首套房贷利率仍然差异较大,二套房利率趋于一致。

值得注意的是,全国大多数重点城市的房贷利率保持平稳略有波动,但仍有12个城市的首套房贷款利率波动幅度超过5BP,苏州更是今年已累降70BP。其中,惠州地区降幅最大,环比降低19BP;郑州地区涨幅最大,环比上涨17BP;苏州地区在今年已连降60BP的基础上再降10BP,昆明地区则在之前降幅60BP的基础上回调了7BP,再次回到5%以上。

存量转换最后日期临近2大误区需搞清

距离8月25日最后的转换期限已不足一星期,但根据公开报道,目前客户的自主转换率约为20%,主动操作比例较低。

融360大数据研究院认为,影响存量用户做决策的重大误区有两个:

其一,是否转换与房贷合同是否打折无关。打折或者上浮,决定的是转换时的加点数值。转换为固定,则未来长期按现有利率还贷,转换为LPR,在业内人士普遍认为长期下行的态势下,则可享受到LPR下行带来的红利。

其二,是否转换与未来房贷利率的走势无关。未来房贷利率上涨或者下降,影响的都是新增房贷合同,与存量合同无关。一旦转换后,存量合同每月还贷额度的变动,只跟重定价日最临近的前值LPR报价的年度波动有关。

此外,对于目前的LPR走势,8月17日,央行开展7000亿元MLF操作,8月共有5500亿元MLF到期,所以此次续作不同于前两个月的资金净回笼态势,资金投放量明显增加。但此次续作的MLF中标利率为2.95%,与上次持平。

7月底召开的中共中央政治局会议指出,货币政策要更加“灵活适度,精准导向”,也就是在保持流动性合理的情况下,更加精准地将金融系统向实体经济的让利导向普惠贷款利率。

因此,MLF中标利率不变也在意料之中,融360大数据研究院认为8月LPR报价也大概率继续保持不变,房贷利率大面积下调的可能性更是微乎其微。

根据7月最新数据显示,贷款市场报价利率(LPR)已连续3个月“原地踏步”。7月全国银行间同业拆借中心发布新LPR报价,1年期LPR报3.85%,5年期以上LPR报4.65%,均与上月持平。

关键词: LPR转换误区

营业执照公示信息

营业执照公示信息