上海证券报记者日前获悉,1月底上海银保监局发布《关于进一步加强个人住房信贷管理工作的通知》后,沪上商业银行便紧锣密鼓开展自查行动。已有银行赶在春节假期前开列自查清单,重点排查个人住房类贷款是否存在违规情况,以及消费类贷款是否被挪用于房地产领域等问题。

沪上一家银行内部人士透露,针对个人住房贷款,该行将严格审核首付款资金来源,查验是否存在通过消费类贷款、经营性贷款等渠道违规获取个人住房贷款首付款资金,或者通过伪造首付款支付凭证套取银行贷款等问题。此外,还将清查是否存在与之合作的中介机构为购房者提供首付款支持,或者联合“包装公司”协助伪造贷款资质证明和收入证明等违规行为的情形。

“春节假期前,行内已要求相关分支行组织人员对照通知要求,翻查过去半年的信贷档案,查验是否存在相关违规行为。”另一家银行内部人士表示。

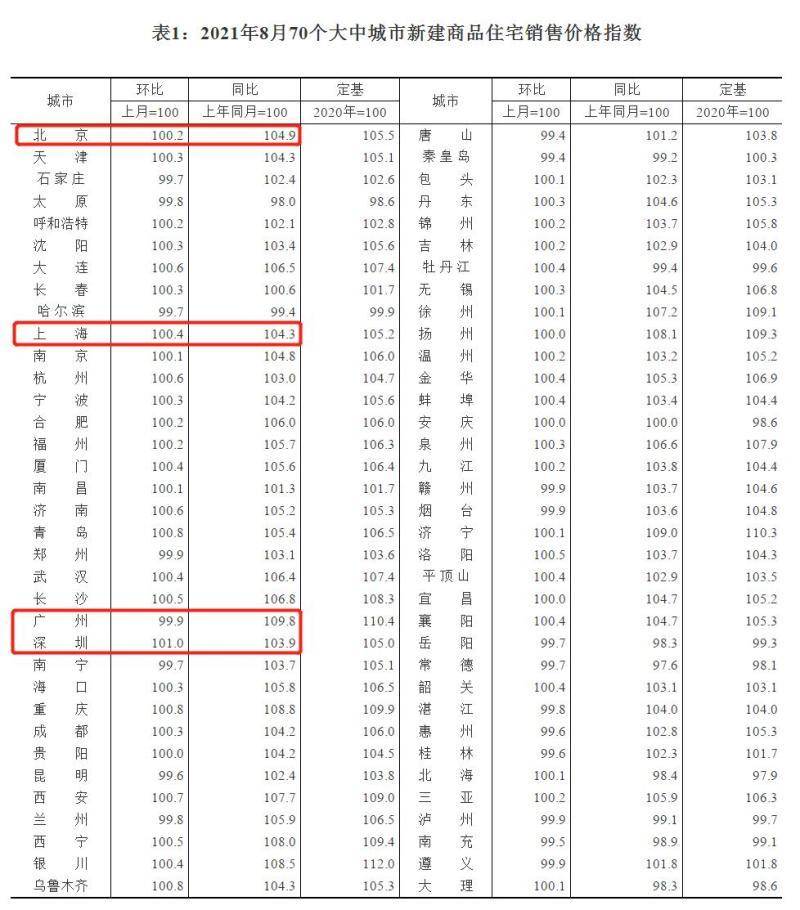

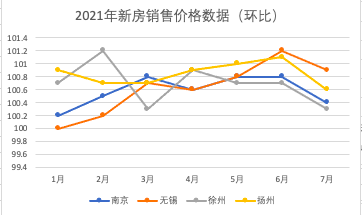

此次自查的大背景为:2020年上海新建商品住宅和二手住宅成交量均创近年来新高,在楼市持续升温的过程中,再现消费类贷款、经营性贷款违规进入楼市的苗头。为此,上海银保监局出台上述通知,再次强化“房住不炒”的定位,并对个人住房信贷管理工作提出8项要求。

上海银保监局还将全面开展风险排查,要求商业银行对2020年6月以来发放的消费类贷款、经营性贷款及个人住房贷款进行全面自查,并于2021年2月28日前向上海银保监局报送自查和整改报告。

不过,从实操层面看,查验个人消费类贷款资金流向是否违规有一定难度。对于个人消费类贷款,银行追查方式一般通过账户分析、凭证查验、现场检查等方式,以核查贷款用途是否符合约定用途。但此类贷款资金一旦出了本行体系,难以追查到具体流向。“在现实操作中,客户有很多规避被追查的手段。例如,某客户借了一笔30万元的消费贷,用途是装修,但实际上把这笔钱借给朋友,用来凑首付买房。此类情况,我们很难直接从银行系统内部查出来。”前述银行内部人士表示。

同样出现楼市火热行情的深圳、北京等地,也相继出台调控措施,加码严查买房资金力度,从购房资金端进行管控。北京银保监局1月30日发布通知称,将严查个人信贷资金违规流入房地产市场,要求各银行对2020年下半年以来新发放的个人消费类贷款和个人经营性贷款合规性开展全面自查。

营业执照公示信息

营业执照公示信息