随着上市房企2020年度业绩相继披露,各大企业的经营指标悉数出炉。作为企业,安全经营是确保可持续发展的基础,只有安全可持续的经营,才能实现反哺社会、关爱员工、互助伙伴等。

对于房地产行业,随着2020年8月,三部委明确提出房企资金监测和融资管理的三档规则后,“三条红线”成为继土储、营收等之外,考核房企安全经营的重要指标。

因此,在北商研究院5月25日发布的《2021中国房企社会责任报告》中首次加入《房企三条红线预警榜单》,在过去的一年里,房企三条红线指标总体有所好转,在纳入统计的65家房企中,21家保持或实现零踩线;26家黄档企业集体倒在了资产负债率上;在关键的红橙档位交接中,现金短债比成为关键。

制图

绿档:龙湖等21家“零踩线”

“三条红线”包括:房企剔除预收款后的资产负债率不得大于70%;房企的净负债率不得大于100%;房企的现金短债比小于1。

根据“踩线”情况,房企将被划分为红、橙、黄、绿四档,所在档位将直接影响房企的融资额度。其中,“红档”房企有息负债规模不得增加,“橙档”“黄档”“绿档”房企有息负债规模年增速分别不得超过5%、10%、15%。

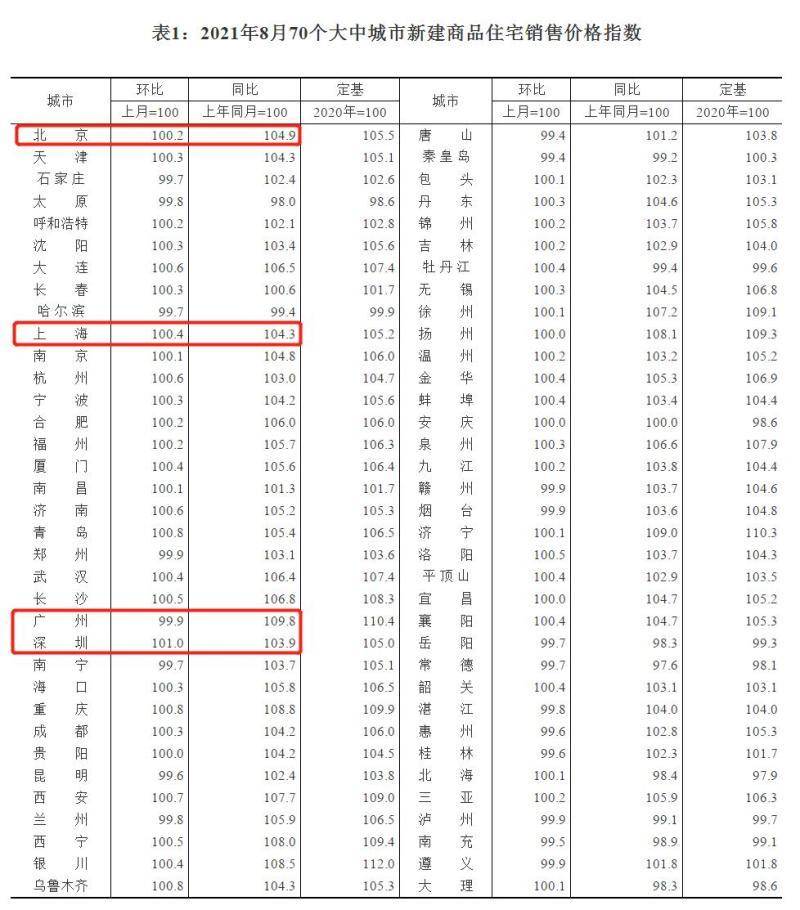

北京商报记者根据wind、房企年报及贝壳研究院方面提供的数据统计发现,已经披露年报的65家房企“三条红线”指标中,绿档(三条未踩线)房企为21家,黄档(一条踩线)房企为27家,橙档(两条踩线)房企为6家,红档房企(三条踩线)为11家。

21家绿档房企中,中海地产、龙湖集团、华润置地、金地集团等继续保持“零踩线”的纪录,而中国金茂、龙光集团、金科股份、融信中国、越秀地产等则属于快速实现降档的房企,通过一系列“瘦身”动作迈入绿档房企之列。其中,金科股份则用半年时间,从红档降到了绿档,“瘦身”效果明显。

截至2020年末,金科股份扣除预收款后的资产负债率为69.85%,同比下降约5个百分点;净负债率为75.07%,同比下降45个百分点;现金短债比为1.34。“三条红线”监测指标进入绿档。

从数据层面来看,所统计的21家绿档房企中,除净负债率表现“优异”外,剔除预收款后的资产负债率、现金短债比两项指标,多数房企皆属于“压线”过关。其中,剔除预收款后的资产负债率均值约为63.6%,净负债率均值约为52.54%,现金短债比均值约为1.63倍。

路劲地产、龙湖集团、世茂集团、金地集团、中骏集团、保利发展、明发集团、远洋集团、金辉控股、越秀地产、弘阳地产、滨江集团、龙光集团、金科股份、融信中国、华侨城A等16家房企,扣除预收款后的资产负债率皆超过66%,与70%的底线相距很近。

叠加现金短债比,金地集团、世茂集团、融信中国、路劲地产、明发集团,都存在再碰红线的风险。金地集团剔除预收款后的资产负债率为68.51%,现金短债比为1.21;世茂集团剔除预收款后的资产负债率68.1%,现金短债比为1.16;融信中国剔除预收款后的资产负债率69.9%,现金短债比为1.08;路劲地产剔除预收款后的资产负债率66%,现金短债比为1.05;明发集团剔除预收款后的资产负债率68.8%,现金短债比为1.04。

黄档:当代置业等26家倒在资产负债率

相较于净负债率、现金短债比,剔除预收款后的资产负债率成为多家房企回“绿”的障碍。

北京商报记者梳理发现,在27家“黄档”房企中,有26家房企因为踩中剔除预收款后的资产负债率70%红线而未能达标,万科、融创、绿城中国、雅居乐等房企纷纷踩线。但也有如绿景中国,其则是因现金短债比不达标,未能跻身“绿档”行列。

具体来看,27家“黄档”房企中,剔除预收款后的资产负债率均值约为72.95%,黄档房企净负债率均值约为67.31%,现金短债比均值约为1.6倍。其中,剔除预收款后的资产负债率超过75%的有15家,占比约55.56%;剔除预收款后的资产负债率超80%的房企有3家,分别是建业地产、当代置业和碧桂园。

以当代置业为例,截至2020年末,该公司剔除预收款后的资产负债率为82%,较上年同期下降约5个百分点;净负债率为95.7%,同比上升13%;非受限现金短债比为1.1,同比提升约0.17。按照“三条红线”标准,当代置业剔除预收款后的资产负债率为超标项,而净负债率和现金短债比亦不容乐观,距离红线很近。

对于当代置业而言,顺利完成降档只是起点,而不是终点。需要注意的是,2020年当代置业的加权平均融资成本为9.9%,与2019年持平。单笔最高发债利率虽有下降,但仍高达11.95%,融资成本居高不下。

除当代置业外,“黄档”房企中净负债率超过90%的还有4家,佳兆业净负债率为97.9%、中南建设净负债率为97.8%、融创中国净负债率为96%、阳光城净负债率为94.9%。

房企降档进行时。在“三条红线”三个指标中,剔除预收款后的资产负债率降档最难。65家上市房企中,除绿档房企外,余下黄档、橙档、红档44家房企,剔除预收款后的资产负债率越过红线的43家,占比高达97.7%。

橙红:中交净296.4%负债率领跑

与黄档房企剔除预收款后的资产负债率阈值高不同,橙档房企虽数量最少,但这些房企的净负债率,比剔除预收款后的资产负债率越线表现更为突出。

在所统计的65家上市房企中,橙档房企仅有6家,分别为中交地产、祥生控股、京投发展、中洲控股、金融街及首创置业。剔除预收款后的资产负债率均值为78.15%,然而净负债率均值却高达187.82%。其中,中交地产净负债率高达296.4%。

橙档房企与红档房企对比,现金短债比成为降档的关键。6家橙档房企全部为现金短债比提升,而迈入到“橙档”行列,这项指标也被视为最容易降档的指标。

值得一提的是,货币资金为受限制资金和不受限制的资金,部分房企在公布货币资金中,通常包含受限制资金,若扣除受限制资金这部分,现金短债比低于1的房企,也就是踩线房企数量将会有所上升。

红档房企此次共有11家,分别是泰禾集团、天房发展、绿地控股、华远地产、恒大、光明地产、富力地产、华夏幸福、格力地产、首开股份、国瑞置业。与半年报相比,这一数据已有大幅下降。

头部房企中,此前上榜的融创成功脱“红”,净负债率和现金短债比两项指标大幅改善,成功由红转黄。

除控制现金流出外,2020年值得同行参考的融创两个大动作分别是:一年初的高价配股,为其增添约80亿港元所得款净额;二是拆分旗下物业公司融创服务上市,首发募集资金80亿港元。

快速降档需要不走“寻常路”,但对一些债务压力过高的房企而言,短期内降档仍存在较大压力。

有些高风险高负债房企未能成功降档,依然面临着较大的压力。以富力地产为例,2020年富力通过合理的购地策略、战略性的资产出售、集团层面的股份增发等措施,削减债务共人民币374亿元,削减或再融资的债务包括境内债券人民币236亿元、信托及境内银行贷款人民币119亿元和离岸债券及离岸贷款人民币19亿元。但即便如此,富力地产仍处于“红档”行列。

北京商报记者卢扬王寅浩

专家分享:

同策研究院分析师林丹妮:剔除预收账款后的负债率看的是总负债在总资产所占的比重,因为房企报表中,合同负债(预收账款)在负债中所占比例不低,为了公允呈现企业的负债情况,所以剔除掉预收账款后再来看这么一个比例,部分企业高度依赖于杠杆,在该指标上显现的数值就不会低,特别是多数房企运营资金现金流入远低于其需要偿还的债务,部分房企的运营现金流入还为负数,短期内不依靠增加融资(部分为债务)来维持房企的运营是不现实的。即使能通过表外负债等形式转移负债,但能“移动”的债务始终有限,作为以后长期会受监管的指标,企业本身造血能力不强的话,只会积重难返。想要快速降低债务占比并非一朝一夕可以完成,需要在一定时间内进行过渡。通过增加销售,降低投资,通过自有资金替换负债才能逐渐降低该指标。

净负债率看的是房企整体的偿债能力表现,在所有带息债务(一定得偿还的债务)减去可抵扣的现金后,如果该值比企业剩下的权益还高(高于100%),则可体现企业目前偿债能力是不足的。一般企业的剔除预收账款后的总负债在总资产中占比过高的话,其权益明显不会高,而在剔除预收账款的总负债率超标情况下,债务高企的企业净负债率更不会低,该值超标的幅度可能会比前一个指标明显很多,这是因为有个量级的影响存在。

理论上来讲,房企依然是要依靠一定杠杆运营的企业,“三条红线”指标是对房企长短期债务情况的实时监控,如果达标,那房企的财务情况则相对稳健,市场对于房企的融资渠道相对宽裕,叠加部分因为企业性质及本身融资能力较强的房企能有稳定的融资渠道,资金链安全便能有所保证。同时“三条红线”作为硬性指标(有息负债增速被控制,部分城市集中拿地受限制)让房企更加注重自身的经营情况,不再疯狂举杠杆扩张。

贝壳研究院高级分析师潘浩:降档实际上就是一个公式的问题,即减小分子,扩大分母。剔除预收款后的资产负债率中,作为分母的资产指标实际上短期较难有大幅增长,分子中能有较大增长空间的指标为“预收款项”或者港股中的“合同负债”,实际上我们也看到很多房企在该项指标上的增长趋势还是较为明显的。同时,做大分母也是其他两个指标占比最高的达标方式。

“三条红线”更多是针对“高负债、高周转”房企在金融风险方面的监管政策,目前还没有官方的指标规则,网传版本的“三条红线”规则主要基于房企的表内指标。而短期内降档的过程比结果更加重要,盲目追求快速降负“瘦身”的效果,会存有一定的风险。而绿档房企也不代表绝对安全,负债的结构和质量更为关键。因此长期看,不排除个别房企“三条红线”反弹、反复的情况出现,建议房企合理利用过渡期,科学稳健地进行财务管理。北京商报记者 卢扬 王寅浩

房企分享:

绿地控股:目前绿地降档已有进展。截至2月底,绿地“三年三步走去杠杆”计划提前阶段性达标,在稳健应对春节前后付款高峰的同时,顺利实现现金短债比超过1,“一条红线”提前“转绿”达标,比原计划整整提前一个多季度。截至3月底,有息负债总额(含广西建工)较今年初再降181亿元,自去年推进去杠杆计划以来,累计较高点已下降超过845亿元;净负债率较高点累计下降52个百分点,剔除预收款后的资产负债率也延续了持续回落态势。绿地在春节前后付款高峰背景下,稳健按期足额偿还到期债务。绿地以自有资金为主先后按期足额完成了2015年公司债券(第一期)、2016年公司债券(第一期)本息兑付,总计约180亿元。2月,绿地以自有资金按期完成本息总计约4.72亿美元境外美元债券兑付打款。同时,绿地加大相关债券回购注销力度,已回购美元债券共计约6000多万美元,目前已注销1300多万美元。

接下来,绿地将进一步提速去杠杆计划,相关指标达标时点有望再提前,今年内,力争实现两条线“转绿”达标。

金科股份:我们认为市场化、规则化、透明化的融资规则,有利于房地产企业形成稳定的金融政策预期,合理安排经营活动和融资行为,增强自身抗风险能力,也有利于推动房地产行业长期稳健运行。公司长期致力于打造“优质的企业平台”,近年来公司各项财务指标持续优化和提升,本次“三条红线”进入绿档是企业经营顺理成章的表现。

从具体措施看,主要源于以下几方面的努力:

一是公司坚持有质量的销售。回款是我们一贯重视的工作之一,2020年公司的全口径回款率超过90%,全年公司全口径销售回款超过2000亿元,年末货币资金余额435亿元,经营性现金流量净额145亿元,公司发展进一步向经营驱动型进行转变。

二是公司坚持优化融资结构。坚持以银行低成本融资为主,同时多元化融资渠道进一步丰富,融资的产品结构、期限结构得到进一步优化。2020年“6.30”,公司有短期有息债务355亿元,由于公司下半年销售好、回款好,现金流充沛,根据公司经营需要归还了短期有息债务30亿元,截至年末,短期有息债务降至325亿元。下半年现金余额增加,同时短期有息债务降低,极大促进了现金短债比指标的绿线达成。

三是金科服务上市——增大货币资金余额和净资产。金科服务于2020年11月首次公开发行境外上市外资股(H股)并在香港联交所主板上市,募资净额约57亿元,增厚了公司的现金余额57亿元和合并报表净资产57亿元,有助于净负责债率和扣预收后的资产负债率进一步改善,同时对于改善现金短债比起到了非常重要的正面作用。

四是财务结算的利润增厚。公司2019年实现报表净利润63.57亿元,2020年实现报表净利润97亿元(注意这里用的都是全口径(含少数股东)的会计利润,而不是归母口径的会计利润),同比增长52.6%。其中2020年实现下半年因项目结转收入规模大(实现会计结转营业收入574亿元),产生会计结转利润55亿(全年97亿-上半年42亿元),增加了公司的净资产,有助于净负责债率和扣预收后的资产负债率的全面改善。

营业执照公示信息

营业执照公示信息