9月26日,“光耀集团管理人”官方微信发布公告称,广东省惠州市中级人民法院于2017年12月11日,依法裁定受理光耀集团破产案。2021年9月8日,惠州市中级人民法院出具《民事裁定书》,裁定终止光耀集团重整程序并宣告光耀集团破产。

消息一出,“地产圈”一时哗然。作为惠州起家的房企,光耀集团曾以“黑马”之姿跻身“百强房企”,发展节奏迅猛。2008年销售额还是7亿的光耀集团,到2011年销售额已经涨到60亿,布局范围从珠三角向长三角、环渤海区域拓展,甚至在香港、韩国、马来西亚等地区也拥有资产。

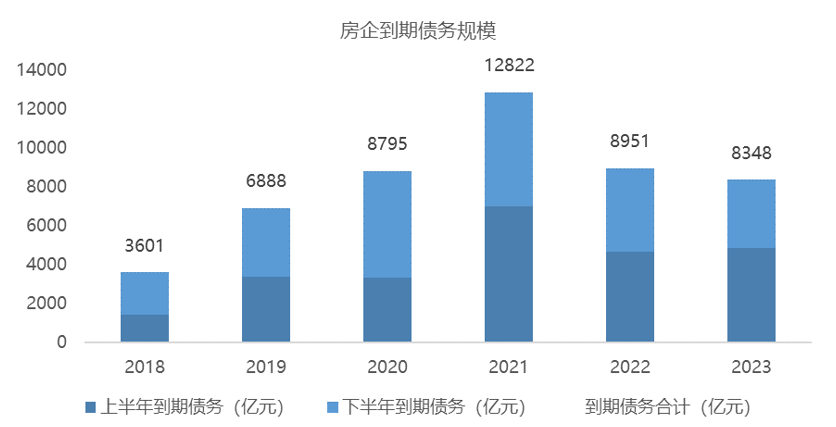

快速扩张的背后就意味着“高杠杆”,为了获取更多资金,光耀集团曾多次尝试借壳上市,虽然投入数十亿资金,但均以失败告终。通过上市走向资本市场的路被封堵后,从2011年开始光耀集团大量涉足“民间借贷”,总规模在15亿元左右,占光耀集团整个融资规模的1/3,而利息就高达十几亿元。后因借贷纠纷,光耀集团被列入全国失信被执行人名单,从银行等正规渠道贷款变得难上加难,资金链问题曝光。

但当时房地产在各个行业中,仍属于毛利较好的行业。到2014年,光耀集团董事长郭耀名还相信“只要能找到3亿至5亿元的资金,光耀集团就能缓过来”。

只是光耀集团的“白衣骑士”并没有出现,而是在2017年12月11日申请破产重整,并于2018年2月26日指定深圳市金大安清算事务有限公司及广东卓凡律师事务所联合担任光耀集团管理人。

从申请破产到重组无望,时隔4年,2021年9月8日惠州市中级人民法院出具的《民事裁定书》给光耀集团的破产做了盖棺定论。

在房地产行业,破产早已不是个案,行业洗牌一直在进行,只是带着“黑马”“百强房企”等诸多光环让光耀集团的破产显得尤为刺眼。

“高杠杆”之殇

其实,早在2014年,万科董事局主席郁亮就提出房地产行业进入了白银时代。“人人弯腰就可以捡到黄金”的时代结束以后,房地产行业洗牌成为自然的结果。

2015年一度有700多家房企申请破产。随后的几年,平均每年都有两三百家房企申请破产。截至9月28日,今年人民法院公告网已经发布了300多张破产相关文书。

上百家房企申请破产,乍一听仿佛是个庞大的数据,但放到整个行业看占比就相当有限。根据国家统计局数据显示,截至2018年,全国房地产开发企业数量就已达到97938家。

而且从破产文书的申请主体看,大部分为地方性中小房企。其实不仅是地产圈,对于任何一个行业来说破产倒闭或者破产重组、破产重整都是再正常不过的经济现象。

只是今年以来,大企业“暴雷”的频次明显增加,让市场有些应接不暇。继泛海国际、福晟集团、蓝光发展、泰禾集团、华夏幸福、中国恒大等“暴雷”之后,河南最大的房地产企业——建业集团也被曝出向河南省政府发出了一份名为《关于企业出现重大风险和危机并请求帮扶救援的报告》的“求救信”。

然而翻开这些企业的财报,便会发现,他们的危机大都与“高杠杆”有着密切联系。以建业集团为例,在其发布的求救信中,建业集团梳理出了企业求救的原因及面临的风险和危机,称受汛情和疫情双重影响,累计给企业造成各类经济损失50亿元,如果企业出现停工停转等将导致数以百万计的人员失业,请求帮助建业渡过难关。

实际上,在河南汛情发生之前,建业集团的主要上市公司建业地产就已经陷入现金流困局。截至2021年6月30日,该公司经营活动和融资活动所用的现金净额均为净流出状态;现金、现金等价物及受限制银行存款的总值约为164.80亿元,其中,现金及现金等价物为108.72亿元,较2020年底的226.19亿元下降超50%。而其负债总额进一步上升至近1486亿,净借贷较上年末上升497.6%至118亿,净借贷比率较上年末上升79个百分点至92.6%。

与此同时,建业地产上半年“增收不增利”的情况持续,销售金额增长有限。数据显示:该公司实现收益为203.57亿元,较2020年同期上升56.4%;期内净利润为10.25亿元,较2020年同期上升30.4%;但该公司的毛利率进一步下滑至17.9%,较去年同期的23.7%减少5.8个百分点,净利率约5%,同比下降1%。

此外,2021年上半年,建业地产录得合同销售金额310.53亿元,同比增长仅3.5%。在中期业绩报告上,建业地产还将公司的全面销售目标从800亿元下降到了700亿元。

遇到相似困境的房企不止建业一家,同样采用“高杠杆”谋求快速发展的房企们,当下的日子都不好过,地产行业盈利能力下滑已经成为公开的“秘密”。

Wind数据显示,2021年上半年,纳入中国上市房企60健康指数(HFI-60)监测的60家房企,营收总额超2万亿元,较去年同期增长20%;毛利润总值约为5317亿元,与2020年同期相比下降5.7%,与2019年同期相比下降了12%左右。

其中,金地集团营收同比增长达72.5%,但毛利率则为17.7%,同比下滑19.7个百分点;一向以“稳健”为经营策略的头部房企万科实现营业收入1671.1亿元,同比增长14.2%,房地产开发及相关资产经营业务的结算毛利率为18%,同比下滑6.02个百分点;总营收超过2826亿的绿地集团毛利率仅为11.86%,同比下滑3.03个百分点。

“绿档”企业增加

而利润收缩的另一面,则是房企降杠杆、降低财务风险成果的显现。

根据贝壳研究院对85家重点房企的统计显示,截至2021年中期有32家归属“绿档”,32家归属“黄档”,13家归属“橙档”,8家为“红档”;相较于2020年末,74家房企保持原档位,占比87%;档位下降1档的7家,占比8%。

在32家“绿档”房企中,除中海、龙湖、华润置地、世茂等仍保持“零踩线”以外,中国金茂、世茂集团、招商蛇口、金科股份等为2020年末回归绿档。万科、雅居乐、佳兆业则是在2021年上半年实现“降档”。

而“踩线”的房企也大都明确了降档目标。

在中期业绩会上,富力地产董事长助理陈志濠表示,富力地产现在的净负债率约为123%,与达标的100%相差不远,预测今年有望达标,其余两项指标则计划一年降一条,在2023年前达标。

碧桂园集团总裁兼执行董事莫斌在中期业绩说明会上表示,按照计划碧桂园有信心在2023年中期之前完成“绿档”。

脚踩一条红线的融创中国对于降档似乎也没有过多的担心。在中期业绩会上,融创中国董事会主席孙宏斌就表示,国家对房地产的调控是非常必要的,房地产的安全确实会影响金融和经济安全,三道红线是比较合理的政策,给出了三年的宽限期,不是一个很难的指标。

贝壳研究院认为,此轮“三线四档”的房地产金融调控效果显著,未来将长期坚持并不断完善,调控的力度不会放松。作为调控对象,房企之间存在较大的差异,对于过往依赖高融资、高负债、高周转的“三高型”房企,调控犹如黑云翻墨,降负债过程中会存在反复的可能性;而对于资金充裕、财务稳健的房企,则是水波不兴。

规模与效益平衡

当然“刮骨疗伤”,无论企业说得多轻松,都无可避免地会经历“疼痛”。在今年中期业绩发布会上,融创集团的掌舵人孙宏斌指出,今年的地产市场很像2018年,信贷收缩、环境很紧张,上半年虽然业绩好,但是房企贷款普遍比较难,而下半年政策调控丝毫没有放缓的迹象,要想继续维持业绩增速是不现实的,预计下半年房企资金紧张的趋势不会有太多改善,这也意味着企业生存下去的压力将不断增加,销售将面临巨大压力。

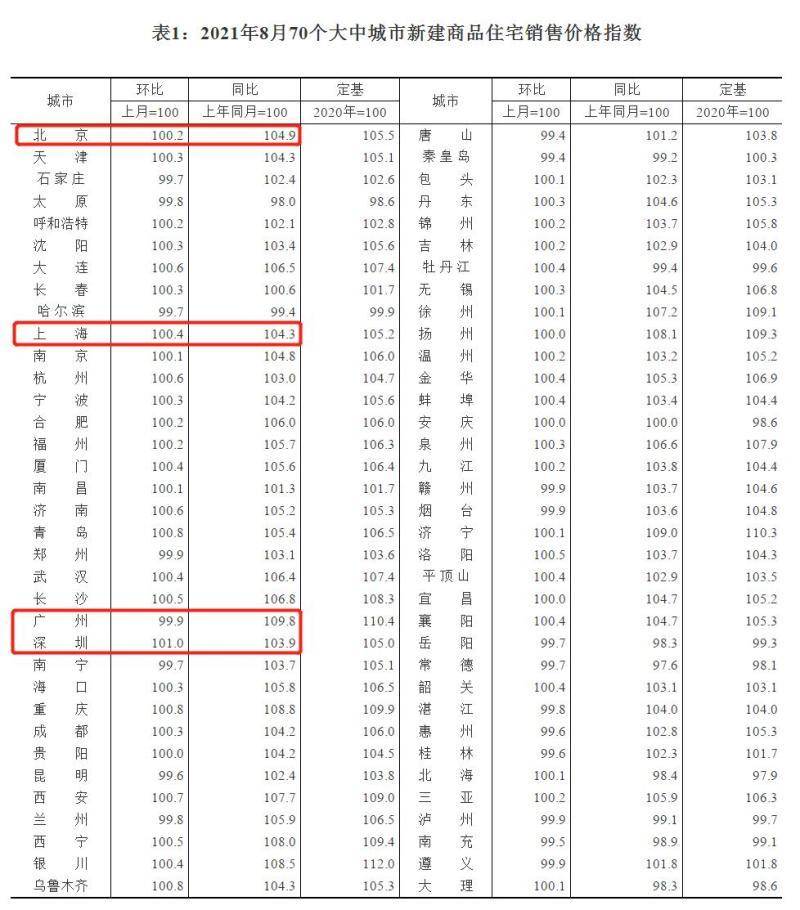

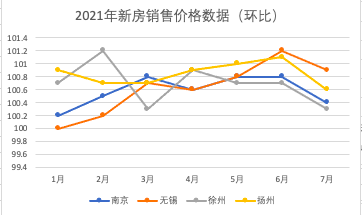

实际上,7、8月份以来房企的销售数据确实不及去年同期。克而瑞数据显示,7月百强房企操盘销售金额为8611.7亿,同比下降8.3%;8月该项数据为7745.7亿,同比下降20.7%。

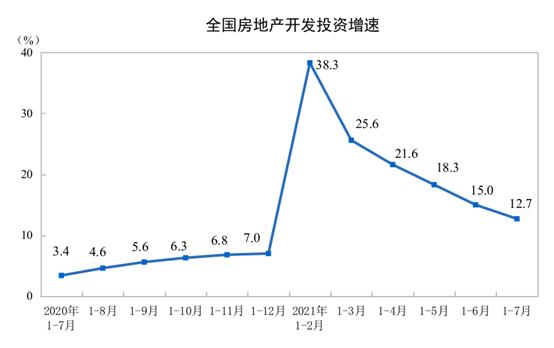

“资金”和销售压力之下,“稳”则成为行业的发展目标,行业开发规模增速也在放缓。国家统计局发布数据显示,今年1-8月全国房地产开发投资约9.8万亿,同比增长10.9%,房地产开发投资连续6个月增幅收窄。在中期业绩会上,万科总裁祝九胜就表示,要坚持“稳”字当头,“活下去”比什么都重要。在他看来,整个行业的“游戏规则”在发生变化,万科的发展思维要做出相应调整。规模和速度不是万科的唯一目标,他表示,万科会在规模和效益、短期和长期、风险和收益之间权衡。

中南建设的销售目标则从2500亿下降到2200亿。半年度业绩交流会上,中南建设董事兼总经理陈昱含称,下半年房地产调控趋严,疫情的不确定性也为中南建设在江苏市场的表现带来比较大的干扰,全年实现10%的销售增速确实存在压力,但会争取合理增速。

面对新环境在经营效率、供货节奏及去化等方面提出的更高要求,不少房企也已经开始调整了企业发展的“攻防之策”。世茂集团总裁许世坛称,在当前的政策背景下,企业不再适合强调高增速,因此公司战略“从攻转防”,同时加大对现金和回款率的考核。旭辉集团则表示,下半年将增强全员营销,提高去化,减少库存,保持高回款率,确保完成年度目标。

“当前政策环境偏紧,房地产市场面临较大调整压力,各地调控政策‘双向’调整模式开启,市场调整压力较大的城市,或将在‘房住不炒’总基调下对政策进行微调、预调,以稳定市场预期。”分析当下房地产行业发展,中指研究院指数事业部研究副总监陈文静指出,四季度即将到来,重点城市第一批集中供地项目即将入市,市场竞争或将更加激烈,在此背景下,房企应加大对城市市场周期及政策变化研究力度,加强竞品监控,制定差异化营销策略,把握市场机会;同时,房企应持续优化产品,打造差异化、有竞争力的产品,注重品牌建设,提升企业市场竞争力。

营业执照公示信息

营业执照公示信息